アメリカの労働法・社会保険・税務について

- HOME

- 多田国際ナビ

- 海外での労働法・社会保険・税務

- アメリカの個人所得税

国によって個人所得税のルールは様々です。

アメリカの個人所得税、短期滞在者免税(183日ルール)、課税所得の範囲、現地での税金の納付方法、罰則、退職金の取扱いについてご説明いたします。

アメリカの労働法・社会保険・税務内容

アメリカの個人所得税の概要を、日本の個人所得税の違いを中心にご説明します。

アメリカの個人所得税の課税年度は日本と同様で、暦年(1月1日~12月31日)です。また、一部を除き総合課税方式(1年間の所得を給与所得、事業所得などの種別に関係なく合算して課税する方式)をとっている点も日本と共通しています。税率は、どちらも原則累進課税を採用していますが、アメリカの場合夫婦合算申告、夫婦個別申告などの申告方法により累進課税の税率が異なるのが日本との大きな違いです。

また、アメリカでは年末調整がなく毎年4月15日まで(延長した場合10月15日まで)に全員が確定申告する必要があります。

日本では、国税である個人所得税のほか、住民税(地方税)がありますが、アメリカでは地方税として州税や市税が存在します。

<社会保障番号:SSNとは?>

アメリカ人や、就労ビザを取得してアメリカで就労する赴任者は社会保障番号(SSN:Social Security Number)を取得することができ、社会保障を受ける場合や納税する際に個人を特定する番号として利用することができます。(就労ビザを保有していない場合は、社会保障番号を取得できず、代わりに納税者番号:ITINを取得することとなります)

LビザやEビザを取得している日本人赴任者及びその配偶者であれば社会保障番号を取得できます。

海外赴任する場合、その国での個人所得税の納付義務があるか、またある場合はどのような計算方法を用いるのか知る上で、まず考えなければならないのが、当該社員が居住者に該当するか否かです。

※居住者と非居住者の大きな違いとして、居住者は全世界所得が課税の対象となるのに対し、非居住者はアメリカ源泉所得のみが課税対象となります。

アメリカの場合、居住者か非居住者かは次の表の条件により決定します。前年や前々年の滞在日数まで含めて該当要件となるため注意が必要です。

アメリカ国籍を持つ人、アメリカに永住権を持つ外国人のほか、次の外国人もアメリカ居住者となる可能性があるので注意が必要です。

◯永住権、A・F・G・J・M・P・Qビザ以外のビザで下記条件をどちらも満たす外国人

1.その年の米国滞在日数が累計31日以上

2.次のa~cの合計が183日以上

a:その年の米国滞在日数

b:前年の米国滞在日数÷3

c:前々年の米国滞在日数÷6

入国日、出国日とも滞在日数1日としてカウント

上記からもわかるとおり、アメリカ居住者であるか否かの判断は、その年だけでなく前年、前々年の滞在日数にもよるため、例えば2016年、2017年、2018年にそれぞれ130(約4ヶ月)日の米国滞在があれば

(130÷6+130÷3+130)>183 となり、米国居住者となるため米国居住者として個人所得税の納税を行う必要があります。

給与に対する課税権は、給与を支払った企業が居住する国ではなく、給与の対価となる役務を提供した国にあります。つまり出張者とはいえ、その労働がアメリカ国内で行われているのであれば、出張者の給与の課税権は原則としてアメリカにあるということになります。

しかし、アメリカと日本は租税条約を締結しているため、勤務日数が183日以下等一定の条件を満たした場合は勤務国での課税は免除されるという、短期滞在者免税制度の適用があります。

※短期滞在者免税の適用にあたり、Form8223という書類が必要となります。

アメリカの短期滞在者免税適用の要件は下記のとおりです。

日米租税条約第14条より

►次の3つの条件を全て満たせば、アメリカへ出張する際の日本の居住者の給与所得がアメリカの個人所得税の課税が免除されます。

1.アメリカ滞在期間が、継続する12か月間で累計183日以内であること

2.出張者への報酬の支払者がアメリカ居住者でないこと

(すなわち出張者に対してアメリカ現地法人から給与・手当が支払われていないこと)

3.出張者への報酬がアメリカ国内にある恒久的施設によって負担されていないこと

※恒久的施設・・・事業の管理の場所、支店、事務所、作業場、工場 等

なお、滞在期間が免税の対象になる183日を超えてしまった場合の申告、納税については会計事務所のサービスを利用することをお勧めします。

アメリカでは原則として会社が社員に提供した各種ベネフィットについては次のとおり、ほとんどが支給方法(会社が直接支給が本人に実費を手当として支給か)に関わらず、所得として課税の対象となります。

<個人所得税の課税所得の範囲となるもの>

・住宅家賃を会社が負担している場合

・海外旅行保険料を会社が負担している場合

・海外旅行保険、民間医療保険適用外の医療費(歯科治療等)を会社が負担している場合

・一時帰国時の交通費(帯同家族の交通費含む)

・子女教育費(アメリカの日本人学校・日本語補習授業校・インターナショナルスクール費用などを会社が負担している場合)

・個人所得税納税申告費用(従業員の個人所得税額を会社が支払った場合)

・雇用主が支給した車を従業員が個人で使用した場合、配偶者用自動車を貸与した場合など

<個人所得税の課税所得の範囲とならないもの>

・アメリカ赴任時の引越費用(帰任時は帰国後に精算すれば非課税)

・業務上必要な語学研修費用(現地の言語を学習するための費用を会社が負担している場合など)

<状況により課税所得の範囲となるか否かが異なるもの>

・現地加入の民間医療保険の保険料を全額会社負担する場合

→本人に実費を手当として支給する場合・・・全額課税

→会社が直接支払う場合・・・全額非課税

・出張時の日当

→旅費規程があり、連邦が定める日当より低い場合・・・非課税

個人所得税は、いずれの国においても簡単には次の計算式により算出されます。

(所得-所得控除)×個人所得税率-税額控除=納付すべき個人所得税額

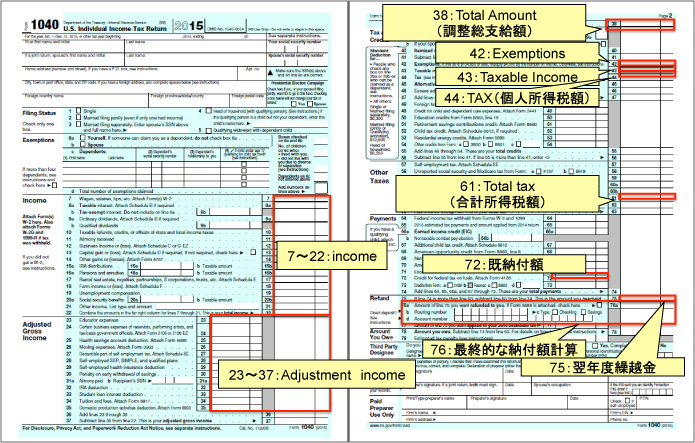

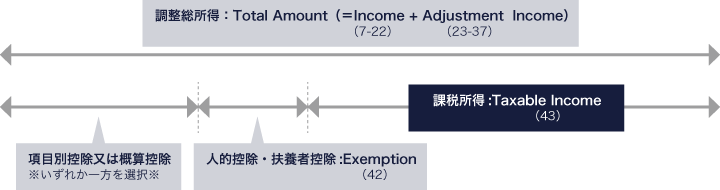

しかしながら、所得控除における住居提供等現物給与の取り扱い、累進課税率の違いにより最終的な税額は国により異なります。アメリカでは、下記のform1040という書式を使って計算します。

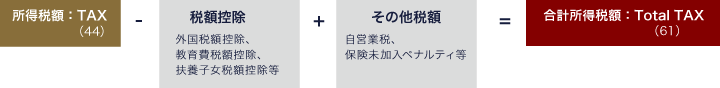

【計算方法】

アメリカの個人所得税の計算方法の概略を下記のとおり記載します。

| 累進税率 | ①居住者かつ独身者申告 | ②居住者かつ夫婦合算申告 | ③居住者かつ夫婦個別申告 |

|---|---|---|---|

| 10% | 0~9,525$ | 0~19,050$ | 0~9,525$ |

| 12% | 9,525~38,700$ | 19,050~77,400$ | 9,525~38,700$ |

| 22% | 38,700~82,500$ | 77,400~165,000$ | 38,700~82,500$ |

| 24% | 82,500~157,500$ | 165,000~315,000$ | 82,500 ~157,500$ |

| 32% | 157,500~200,000$ | 315,000~400,000$ | 157,500~200,000$ |

| 35% | 200,000~500,000$ | 400,000~600,000$ | 200,000~300,000$ |

| 37% | 500,000$~ | 600,000$~ | 300,000$~ |

※最終的な納付額(還付)額の計算は、合計所得税額から既納付額を引き、これに翌年度繰越金を加えたものとなります。

アメリカでも、本人の受け取る給与全額(国内、国外両方)に関して、アメリカ雇用主のもと源泉徴収されることが一般的です。(これに対し、日本の場合国内払分は支払者により源泉徴収、国外払分は確定申告と納税方法が分かれています)

また、アメリカは、年末調整がなく全員確定申告を行うところが日本との大きな違いとなります。

給与所得者についても確定申告が必要ですが、赴任者の手取り額がある程度保障されている場合は、年末に源泉徴収税の調整を行うのが一般的です。

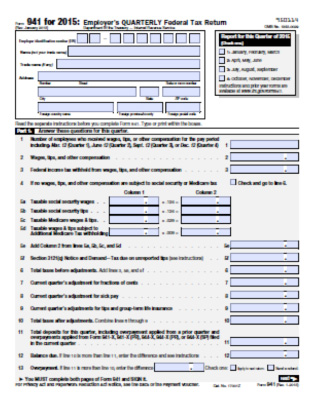

<Form 941>

雇用者は、Form941により、四半期毎にアメリカ合衆国内国歳入庁(通称IRS)に税の申告を行います。

これは賃金・給与から源泉徴収した所得税とFICA(社会保険料)を報告するものです。

フォーム941の申告期限は次の通りです。

| 四半期 | 申告期間 |

|---|---|

| 1月〜3月 | 4月30日 |

| 4月〜6月 | 7月31日 |

| 7月〜9月 | 10月31日 |

| 10月〜12月 | 翌年1月31日 |

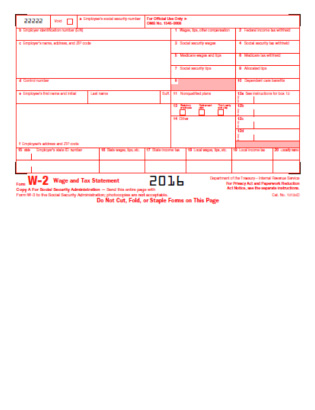

<Form W-2>

日本では、毎年1月1日から12月31日までの1年の間に、会社が社員に支払った給与・報酬の合計、給与所得控除源泉徴収額、社会保険料などを記録した証明書をとして源泉徴収票交付されていますが、アメリカでこれに相当するものはForm W-2と呼ばれ、日本と同じように翌年の1月末日までに交付されます。 Form W-2は6枚つづりで、“Copy A”~”Copy D”まで分かれていますが、”Copy A”部分は会社がSocial Security Administration(社会保障庁)に報告をするもの、”Copy B”部分は個人が申告書に添付してIRSに提出するもの、”Copy C”、“Copy D”は会社と本人が控えとして持つものとなっています。

なお、日本払給与に関しても支払時期をもとに現地払給与と合算して源泉徴収を行うこととなります。

個人所得税の申告・納税が遅れた場合、ペナルティが発生します。日本からの駐在の場合、日本払給与の申告の遅れ、もしくは納税していないケースが考えられます。

アメリカの場合、確定申告及び納税の遅延には罰則が発生します。

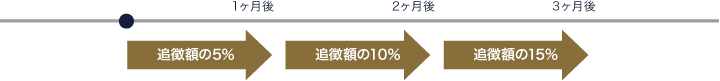

申告期限前に申告がない場合、追徴税額に加えて1ヶ月遅れるごとにその追徴額の5%が延滞税として加算、最高25%まで課されます。

なお、このほかにも、納税漏れの罰則は未払い税額の0.5%(最大25%)が毎月ペナルティとして課されるほか、予定納税不足でも罰則金が課されるので注意が必要です。

アメリカで退職する社員がいる場合、退職金は過去の勤務の対価であることから給与所得として課税の対象となります。

アメリカの個人所得税において、退職に起因して勤務先から受ける一時金について、特段優遇措置は存在せず、例えばアメリカ赴任中に定年退職を終えて日本の会社から退職金が支給されたとしても、通常の給与所得と同様申告・納税の対象となります。

アメリカ居住者は全世界所得課税となりますので、アメリカ勤務分に相当する退職金だけではなく、退職金全額が通常の給与所得と同様、課税の対象となります。

一方、日本での取り扱いは、日本での勤務に対する所得(国内源泉所得)」に対し20.42%の税率で所得税を源泉徴収することとなります。(アメリカでの勤務に対する所得は課税なし)

アメリカでは国税である連邦税以外に地方税が課されます。

日本も所得税(国税)以外に住民税(地方税)が存在しますが、住民税の地域差は少なく、ほぼ一律です。

これに比べアメリカの州税は金額、税率が大きく異なり、その形態も累進課税であったり一律税率であったりと様々です。(次の州に関しては州税自体が存在しません)

アラスカ州 フロリダ州 ネバダ州 サウスダゴタ州 テキサス州 ワシントン州

ニューハンプシャー州 テネシー州 ワイオミング州

州税の申告が必要な州は、連邦税の申告書とは別に州ごとに定められた州税の申告書の提出の必要があり、申告書の提出漏れがあったり未納付があったりすれば連邦税同様ペナルティが課されます。

州税の申告書の提出は連邦税の申告書の提出時期より遅い場合が多いですが、一部の州においては連邦税の申告書の提出締切りよりはやい場合もあります。